(图片来源:视觉中国)

4月12日,中信证券(600030.SH)、海通证券(600837.SH)双双遭证监会立案,事由涉中核钛白定增违规。

中信证券披露公告,公司及全资孙公司中信中证资本分别收到证监会立案告知书。因公司和中信中证资本在相关主体违反限制性规定转让中核钛白2023年非公开发行股票过程中涉嫌违法违规。

海通证券公告称,公司于2024年4月12日收到证监会《立案告知书》。因公司在相关主体违反限制性规定转让中核钛白2023年非公开发行股票过程中涉嫌违法违规。

中信证券回应媒体称,在相关主体转让中核钛白2023年非公开发行股票的过程中,中信中证资本和公司相关业务部门为相关主体的交易提供了服务。

两家券商均表示,将全面配合证监会的相关工作,同时严格按照监管要求履行信息披露义务。

同日被立案的还有中核钛白,该公司收到公司实际控制人王泽龙通知,获悉其于4月12日收到证监会下发的《立案告知书》,因涉嫌违反限制性规定转让中核钛白2023年非公开发行股票、信息披露违法等违法违规行为,根据相关法律法规,3月13日,证监会决定对其立案。

不过,中核钛白同时表示,经确认,本次立案调查事项系针对王泽龙的调查,公司将持续关注上述事项的进展情况,严格按照监管要求履行信息披露义务。

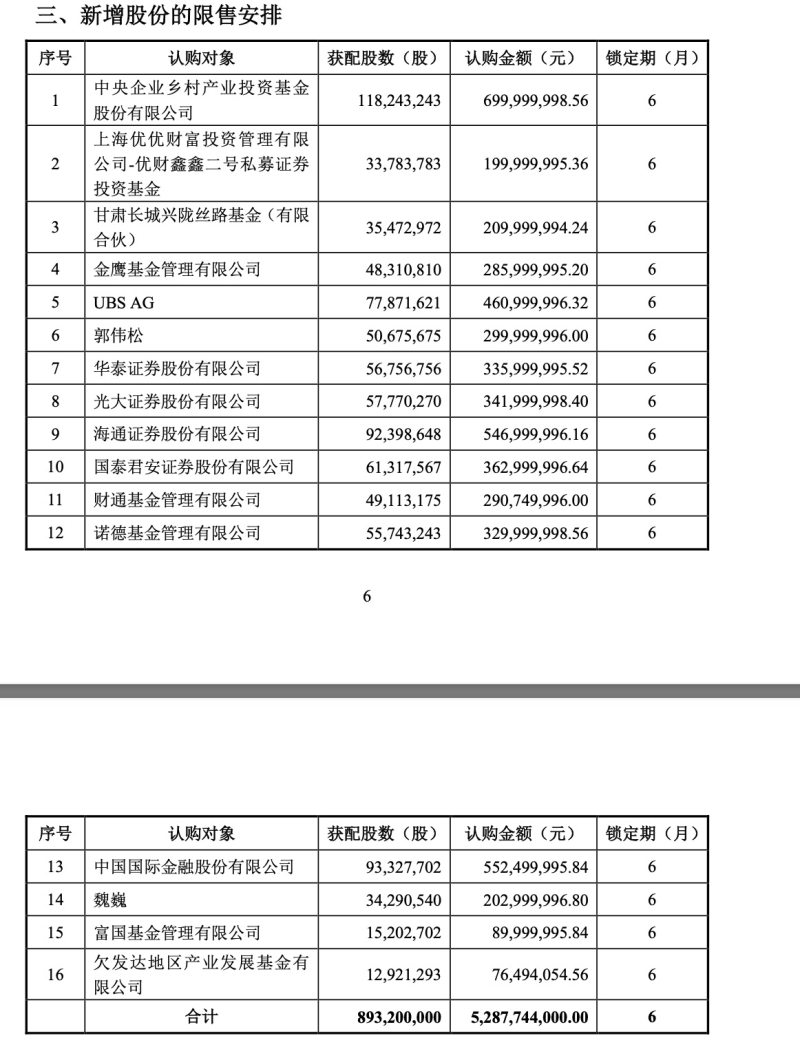

中核钛白此前公告显示,该非公开发行项目的保荐人为中信证券,预计向16名投资者发行人民币普通股(A股)8.93亿股,发行价格为每股人民币5.92元,该项目新增股份于2023年2月在中登公司深圳分公司完成登记托管手续的办理,并于2023年3月9日在深交所上市。

王泽龙曾签署《承诺函》,承诺于2023年10月13日起6个月内(即2023年10月13日至2024年4月12日),如公司股价低于13元/股,不通过二级市场集中竞价或大宗交易的方式减持所持公司股份。

分析人士指出,相关方或是在中核钛白定增股份的限售期内对股票进行了转让,即对限售股进行了融券。

中核钛白此次定增保荐机构为中信证券,联席主承销商为中泰证券和摩根士丹利证券。在此次增发股份的认购对象中,有多家券商,除海通证券外,还有华泰证券、光大证券、国泰君安证券、中金公司,海通证券获配股份仅次于中金公司,获配9239.86万股。

(图片来源:中核钛白发行情况报告书)

蓝鲸新闻记者发现,中信证券与中核钛白关系颇深,为中核钛白2021-2023年度非公开发行股份的保荐机构及持续督导机构。公开信息显示,截至2023年9月26日,中信中证资本还是中核钛白前十大流通股股东,持股1.27%。