(图片来源:视觉中国)

国联人寿保险股份有限公司(以下简称“国联人寿”)又逢人事变更。成立近10年来,国联人寿已历三任总经理,期间更是有近5年“空窗期”。近日,公司第三任总经理夏寒因个人原因辞任,由副总经理赵雪军出任公司临时负责人。

“舵手”不稳外,国联人寿还面临经营亏损和偿付能力亟待提振的困局。2023年,国联人寿亏损扩大至2.3亿元,背后是新保业务增长较快和投资波动影响。偿付能力方面,尽管2023年12月,由大股东出资1亿元完成增资,但提振效果有限。目前,国联人寿仍在推进“外引”的增资引战工作,但从本质来说,如何强化“内生”发力,是更可持续的手段。

总经理十年三易

成立于2014年12月的国联人寿,即将迎来10周年。回溯来看,总经理一职已是三易。

国联人寿首位总经理为冯乃宪。2015年3月,监管批复其任职资格。

但同年末,国联人寿副总经理刘清欣获批升任公司总经理一职。2017年4月,因工作调整,刘清欣卸任国联人寿总经理一职,任职约一年半。

蓝鲸新闻注意到,彼时刘清欣前往国联财务有限责任公司出任总经理。在此之后,国联人寿总经理一职始终处于缺位状态,直到2022年1月夏寒获批赴任,期间空缺长达5年。

从任职资格获批时点来算,夏寒在国联人寿任职也刚超2年。从其履历来看,出生于1967年的夏寒,管理经历丰富,先后在平安人寿、农银人寿、德华安顾人寿等机构任职。2016年1月至2018年9月任农银人寿副总经理,2018年10月转战德华安顾人寿,在至2021年10月的3年时间内任德华安顾人寿副总经理。

夏寒已是国联人寿任期最长的一任总经理,据国联人寿公告:公司董事会收到夏寒的书面辞职报告,夏寒因个人原因申请辞去公司总经理职务。辞职后夏寒在国联人寿及下属机构不再担任任何职务。

一位接近夏寒的业内人士向蓝鲸新闻记者透露其动向,“打算先休息一阵子,最近联系他的猎头也比较多,可能会再考虑新的机会。”

(图源:国联人寿官网)

国联人寿同时公告,经董事会审议并向监管报备,由赵雪军担任公司临时负责人。

据蓝鲸新闻了解,赵雪军为“75后”,目前为国联人寿副总经理,2023年6月起兼任国联人寿江苏分公司总经理。此前曾任国华人寿银行保险部总经理兼新渠道业务部总经理,国华人寿上海分公司总经理。2011年加入中融人寿,2018年5月至2022年12月,任中融人寿副总经理兼江苏分公司总经理。

国联人寿董事长一职由丁武斌出任,其2012年6月至2017年1月历任无锡市国联发展(集团)有限公司金融资产管理部副经理、总经理;2015年3月至2016年5月任国联人寿第一届监事会主席,2016年7月起出任国联人寿董事长。

对于总经理一职的调整,国联人寿回复蓝鲸新闻采访时表示,是管理团队的正常变动,不会对公司日常经营管理产生重大影响。“目前,公司正在积极推进总经理一职的选聘工作。”

保险业务高增、亏损扩大至2.3亿

作为无锡首家法人寿险公司,国联人寿实控人为无锡市国资委,目前共9家股东,第一大股东为无锡市国联发展(集团)有限公司(以下简称“国联集团”)。

成长于保险大省江苏,背靠国资股东国联集团等资源,国联人寿自诞生即被市场所看好。成长十年之中,国联人寿也在逐步进行业务调整与探索,但仔细审视,却仍有不少挑战。

首要是亏损难题,2023年,国联人寿出现2.3亿元净亏损,较2022年1.39亿元的净亏损再度扩大。亏损集中发生在前三季度,当时,国联人寿对蓝鲸新闻回应称,“亏损的主要原因是新业务保费增长较快,客观上存在一定规模的首年亏损。另一方面原因,则在于折现率下行造成准备金计提增加以及投资端受资本市场影响,投资收益出现波动。”

投资收益波动是2023年的行业性难题,以国联人寿2023年第4季度偿付能力报告中数据来看,单季存在明显波动,全年投资收益率4.79%、综合投资收益率3.49%,仍保持可观水平。近三年平均投资收益率6.81%,平均综合投资收益率5.87%,整体高于行业平均水平。

更为关键的原因,在于新保业务的快速增长。2020年开始,国联人寿保险业务收入进入快速增长期,至2023年,4年间分别实现保险业务收入20.2亿元、34.61亿元、59.94亿元和84.34亿元,2023年保费增幅达4成,远高于行业整体增速。

联合资信也在报告中将国联人寿亏损的关注点放在业务增长与退保金方面,“受退保金及提取保险责任准备金快速增长的影响,营业支出亦较上年同期明显上升,致使国联人寿出现亏损,且未弥补亏损规模较上年有所扩大。”

这背后伴随着国联人寿业务结构的调整。据联合资信,2023年以来,国联人寿以传统寿险业务为主要发展方向,期缴业务实现较好发展,但趸交业务占比仍保持在较高水平,产品期限结构有待进一步优化。以国联人寿2023年保费结构来看,趸缴保费收入28.92亿元,占原保费收入的34.29%。

股东亿元增资“救急”不“解渴”

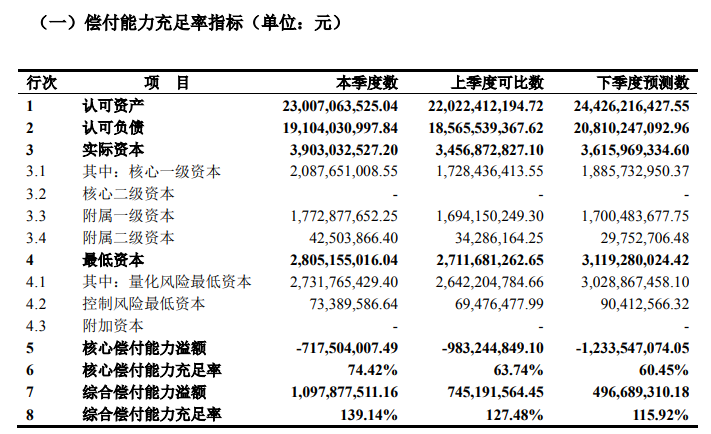

业务增长,也在影响着国联人寿的偿付能力。截至2023年第3季度,国联人寿核心、综合偿付能力充足率分别为63.74%、127.48%,已逼近监管划定的50%、100%红线。

对于偿付能力下滑,国联人寿当时回应蓝鲸新闻称,是因近年来,公司积极提升期限较长的高价值型业务的占比,该类型业务最低资本要求较高,因此大幅提升了公司最低资本,降低偿付能力充足率。

国联人寿的解决办法是增资,2023年12月,由第一大股东国联集团出资亿元的注资获批,注册资本由20亿元增至21亿元,核心、综合偿付能力充足率分别提升至第四季度末的74.42%、139.14%。

这显然只能救一时之急。据预测,其2024年1季度核心、综合偿付能力充足率将分别下滑至60.45%、115.92%,低于2023年第3季度水平。

(图源:国联人寿2023年第四季度偿付能力报告)

“国联人寿相关偿付能力指标仍处于较低水平,未来资本仍面临较大的补充压力”,联合资信在报告中总结道。

对此,一方面,国联人寿提出,继续推进后续引战增资工作,以进一步强化资本管理。

蓝鲸新闻注意到,2023年12月落地的亿元增资,仅有大股东国联集团施援,其他股东并未有动作,国联人寿似乎将更多期待放在市场。2024年1月4日,国联人寿于无锡产权交易所预披露增资扩股信息,拟公开募集新增注册资本不高于19亿股,该项预披露已于1月31日终止,但目前暂未有结果落地。

“外增外引”的方法直接有效,却略显被动,对于国联人寿而言,还要“内涵内生”。

从国联人寿表态来看,渠道方面,提出银保先行、个险高质量发展策略;在业务规划上采取调结构,控规模、降成本等措施,实现负债端健康稳健发展;产品结构主要向保障型、分红型产品转换,控制低价值、保证利率型产品规模。

对于国联人寿而言,在目前的业务发展节奏下,想要偿付能力回暖,则必须尽快在“外增外引”或“内涵内生”方面有所突破。选帅、扭亏、提振偿付能力、实现价值与规模的均衡发展,都是当务之急。