3月23日,深交所官网披露了创业板上市委2022年第14次审议会议结果公告,北京电旗通讯技术股份有限公司(以下简称“电旗股份”)IPO被否。

资料显示,电旗股份是第三方通信网络技术服务企业,主要向主设备商和通信运营商提供移动通信网络优化及规划服务、无线网络工程服务和物联网全流程物资管理系统集成服务。此次审议会议上,上市委分别就劳务采购费用较大、劳务供应商关联交易以及净利润下滑等方面对电旗股份进行了提问。

报告期内,电旗股份的劳务采购费金额较大且占营业成本的比重高,其中前五大供应商的集中度大幅高于同行业可比公司,且多个劳务供应商主要为公司提供服务。对此,上市委要求公司说明劳务采购费占营业收入比例持续低于同行业可比公司的原因及合理性,以及业务地域分布较广但劳务供应商集中的合理性等。

值得注意的是,电旗股份主要劳务供应商肇东亿科及其关联方(飞科信息、亿科信息和翰林信息)均系董静杰控制的公司,相关主体成立后即与公司合作,但合作一到两年后即注销。针对这一情况,上市委要求公司结合供应商选择标准、选择方式等因素,说明与上述供应商合作的合理性及定价公允性等。

与此同时,自2020年起电旗股份的净利润就已经出现下滑趋势,2018-2020年,公司归母净利润分别约为4310.64万元、6299.62万元、5393.32万元。此外,电旗股份还预计2021年实现归母净利润约为4200万-4700万元,同比下降12.86%-22.13%。对于净利润已连续两年下滑的情况,上市委要求公司结合行业发展趋势、同行业可比公司经营业绩变化情况、自身核心竞争力等进一步说明是否存在净利润持续下滑的风险。

然而,由于电旗股份未能对劳务采购模式的合理性、相关供应商主要为公司服务的合理性及规范性、劳务采购价格的公允性及劳务采购费的完整性作出合理充分说明,公司创业板IPO最终被终止审核。

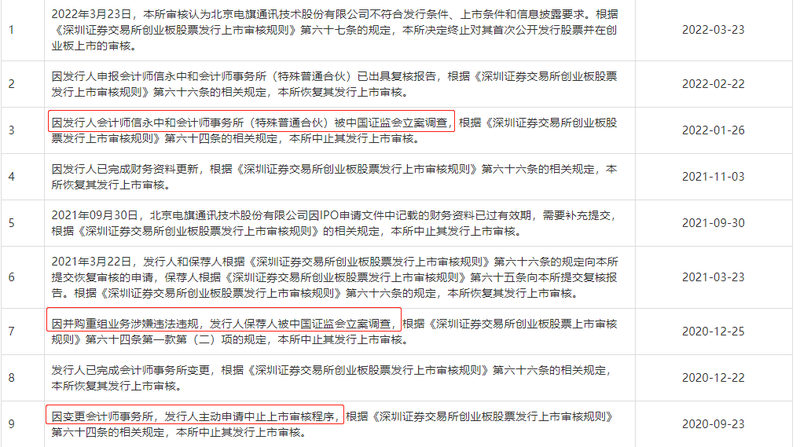

从最开始申报到终止审核,电旗股份IPO之路已走了近三年时间,这其中还包括公司三度被中介机构拖累而导致IPO暂停。对于电旗股份来说,可以称得上IPO最曲折的公司。

在新三板挂牌三年后,电旗股份于2017年便开启了IPO辅导准备,吹响了登陆A股市场的冲锋号。电旗股份先是在辅导期间更替保荐机构后,终于在2019年7月完成了IPO的申报,之后创业板实施注册制后,公司最终于2020年7月6日获得受理。

实际上,电旗股份创业板IPO最初聘请的审计机构是瑞华会计师事务所(特殊普通合伙),不过因自身经营原因,瑞华会计师事务所IPO审计团队全部离职,2020年9月,电旗股份申请中止IPO审核,决定变更会计师事务所。

在此之后,电旗股份还分别因踩雷保荐机构国融证券股份有限公司、会计师事务所信永中和会计师事务所(特殊普通合伙)而导致IPO被迫中止多次,从而使得公司上市之路推进缓慢。直到2022年3月23日,上市“钉子户”电旗股份终于迎来了上市中的关键一刻,不过最终还是创业板IPO被否。(蓝鲸上市公司 王晓楠 wangxiaonan@lanjinger.com)