日前,沪惠保正式收官,进入审核阶段。从4月27日上线,到6月30日关闭投保通道,沪惠保在约两个月的时间内实现保费收入8.26亿元,参保人数达到718.13万人,参保率达到37.4%。“大热”之下,给行业思考,一城一策的惠民保为何能够在上海拥有如此高的热度?除产品本身特质,上海对保险、互联网金融产品具有较高的市场成熟度是环境因素,而政府积极普及宣传、高地推力度也给沪惠保打开市场提供支持。

高参保率,也给惠民保的可持续性探讨加码。伴随着各城惠民保落地,保险公司均面临着逆选择风险和应对盈亏平衡的难题,业内建议,惠民保在首次定价时,需要考虑风险进行充分定价,给后续价格调整提供空间,同时,将关注重点从售前转移向售后,引导市民应用惠民保,凸显产品服务价值,留存客户。

“火爆”沪惠保:个帐支付、家庭共济,占“天时地利人和”

先来看看这款“火爆”的沪惠保产品。这款创下惠民保首年参保人数新纪录的产品,被称作在上海基本医保在保人员中,“三人行必有沪惠保”,在社交平台搜索“沪惠保”三个字,“顺便帮家人也买好了”“家人打电话来一定要我买沪惠保”等信息频现。

据蓝鲸保险了解,沪惠保不限年龄、职业、健康状况,保费统一定价为115元/年,最高可撬动230万补充医疗保障。

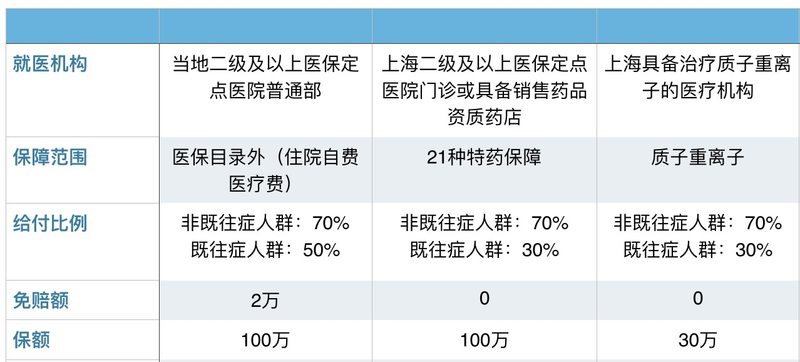

从主要保障内容来看,特定住院自费医疗费用保险金免赔额2万/年,医保目录外住院自费医疗费用 超2万元部分,非既往症人群赔付比例为70%,既往症人群赔付比例为50%,保额最高100万元;特定高额药品费用保险金可报销21种特定高额自费药品,无免赔额,保额同样为100万元,非既往症人群赔付70%,既往症人群赔付30%;针对质子、重离子的保障,保额为30万元,无免赔额,需在上海具备治疗质子重离子的医疗机构就诊。

根据沪惠保公众号此前发布的参保大数据,50后、80后成为参保主力军,占比均近20%。投保人中54%选择为家人投保,其中近一半为80后。从支付方式来看,约有82%市民选择医保个人账户余额支付,与沪惠保提出“个帐支付、家庭共济”特征相贴合。

其实,自2015年深圳市首次推出“重特大疾病补充医疗保险”以来,“惠民保”已经经历萌芽期、爆发期,据统计数据,截至2021年5月,全国共有140款惠民保产品上线,覆盖26个省份,但投保情况参差,沪惠保能够如此火爆,究竟特殊在哪?

总结来说,天时地利人和。

“天时”在于市场环境,经过近几年爆发式的成长,惠民保产品的热度、市场知名度均有明显提升,形成一定的效果,新一站保险网总经理国婷丽向蓝鲸保险分析道,目前市场对于普惠类保险已经相对熟悉,了解产品的优势,以及对于医保补充价值的有效性。

上海的地域优势是惠民保火爆的另一项原因。“沪惠保参保率高于其他城市惠民保产品,属预期之中”,上海财经大学金融保险研究所所长粟芳向蓝鲸保险分析道,“首先,上海市民具有较强的保险意识,商保产品的购买率也明显优于其它城市”。

同时,基于沪惠保购买的互联网特性,国婷丽补充提出,上海地区互联网金融的市场成熟度较高,用户触达消费金融产品的意愿较高。

“人和”则体现于宣传推广。蓝鲸保险注意到,由上海市医保局指导、上海市银保监局监督以及其他多个部门支持和协调的沪惠保,推广动作较大。政府官微进行介绍推荐,企业、工会实施自上到下的推介宣传,以及铺设在城市中的地推宣传。

同时,据中国精算师协会创始会员徐昱琛介绍,作为由太保寿险主要承保,联合8家保险公司共保的惠民保产品,沪惠保发动大量线下队伍进行宣传推广。

此外,沪惠保可以使用医保账户进行支付的特征,减弱了消费者的支付痛感,个人账户可为全家投保、产品价格便宜、支付便利的特性,对消费者构成了较大的吸引力。

“宽进”惠民保:明确风险充分定价,发力布局“售后”阶段

经过近几年发展落地,从普惠角度来说,惠民保已经逐步与医保形成有效结合,在保障补充以及增加商保美誉度方面实现了一定的价值,丰富了居民对于保险的理解与认知。

但不可忽视的是,无年龄、职业要求,无需体检,低保费高保额,从商业角度而言,保险公司面临着逆选择风险和应对盈亏平衡的难题。

据公开数据,深圳市最早上线惠民保产品,最初保费定价为20元/年,但前两年均超赔8000万元,随后定价调整为30元/年,依然处于亏损状态,随后价格进一步上调至39元/年。

在“保本微利”的原则下,有声音提出,初期亏损被认为是保险公司在商业健康险推广以及数据获得方面的“投资”,但也有观点认为,涨价并非惠民保持续发展和调整的优径。

“惠民保是‘宽进’的保险产品,宽进则意味着存在严重的逆选择和道德风险,当理赔情况超出预期,惠民保将会面临入不敷出的情况,进而导致涨价”,在粟芳看来,价格的波动,是惠民保产品能否延续的主要影响因素,从消费者角度而言,后续涨价、保障责任减少将直接影响续保情况,“这就要求惠民保在首次定价时,充分考虑逆选择情况和道德风险,进行充分定价”。

“判断能否可持续的关键数据之一,是参保率”,在徐昱琛看来,当产品参保率超过30%,那么可持续性就不需要额外担忧,“规模给保险公司提供了进行产品优化的动力,沪惠保给惠民保产品整体提供了借鉴经验,产品推广需要政府背书、多方协力推动,提升产品的参保率”。

此外,值得讨论的是,关于惠民保的进一步发展和优化,业内有声音提出,惠民保将逐步丰富,发展成为理想状态下的健康险,而也有声音认为,惠民保当前缺乏数据支撑,在商业可持续性欠缺的状态下,可能成为下一款大病保险。

在粟芳看来,理想状态下的健康险,是千人千面、一人一价,高风险下的老年人群与既往病患者能够接纳高保费的情况,但惠民保的普惠性质,决定了当前惠民保的低价“宽进”的特点,这并不是完全的公平。

“惠民保存在着‘两个补贴’,一个是健康人群补贴费健康人群,第二个是年轻人群补贴老年人群”,徐昱琛补充道,因此当价格调整幅度较大,也就偏离了惠民保初衷。

而惠民保商业价值的持续,也在向数据积累,寻求客户转化与留存转移。在产品方面,目前多地惠民保完成首轮投保周期,进入保障理赔期,但据市场观察,国婷丽向蓝鲸保险提出,目前的惠民保产品更为重视市场的宣传和美誉度效果,推广、服务都集中于售前环节,但对于售后服务,包括如何引导市民应用惠民保、享受惠民保,力度并不足。

对于进一步的动向,国婷丽建议,“当前市民对于惠民保整体处于尝试和接触阶段,如何使市民感知到惠民保的价值和魅力,是保险公司需要重点布局的领域,也是使惠民保真正实现可持续的关键”。