投稿来源:节点财经

恒瑞医药、百济神州、信达生物、君实生物,并称为PD-1(一种广谱抗癌药)“四小龙”。

他们是国内四家成功研发PD-1产品的公司,相比众多在研的后来者,已经通过先发优势分得了绝大部分蛋糕。

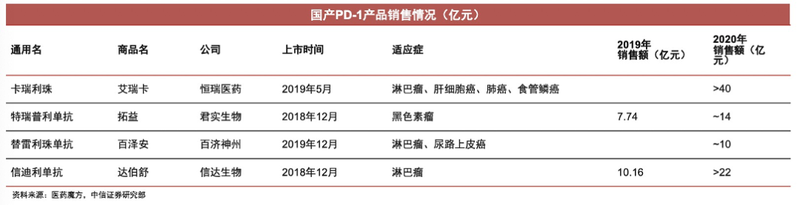

图片来源:中信证券研报

截至3月11日发稿,对比“四小龙”如今的股价与市值,从多至少排列下来:恒瑞医药股价约为94.3元/股,市值5028亿元;百济神州约为185港元/股,总市值达到2207亿港元;信达生物约为78港元/股,总市值1143亿港元;君实生物89元/股,总市值779亿元。

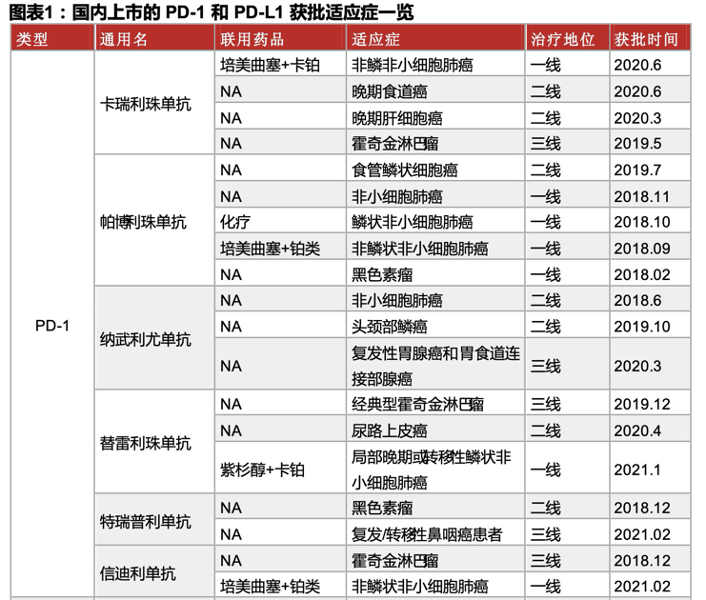

如今,PD-1市场正在迎来快速增长。即便是在疫情冲击下,2020年,国内PD-1产品销售额合计也超过了90亿元。弗若斯特沙利文预计,2025年中国PD-1市场规模将达到917亿元。

那么,在未来的竞争中,四家企业谁有望在这千亿市场中拔得头筹?谁又将逆势而上?节点财经将一一梳理各家PD-1公司的产品、适应症、销售能力等优势与短板。

01

“肿瘤神药”问世之路

PD-1抑制剂通过调节人体自身的免疫细胞来治疗肿瘤,具有广谱抗癌的特性。同一款PD-1产品,往往可以应用于十余种癌症的治疗,因此其被称为“肿瘤神药”,很长时间里都是医药研发热点。

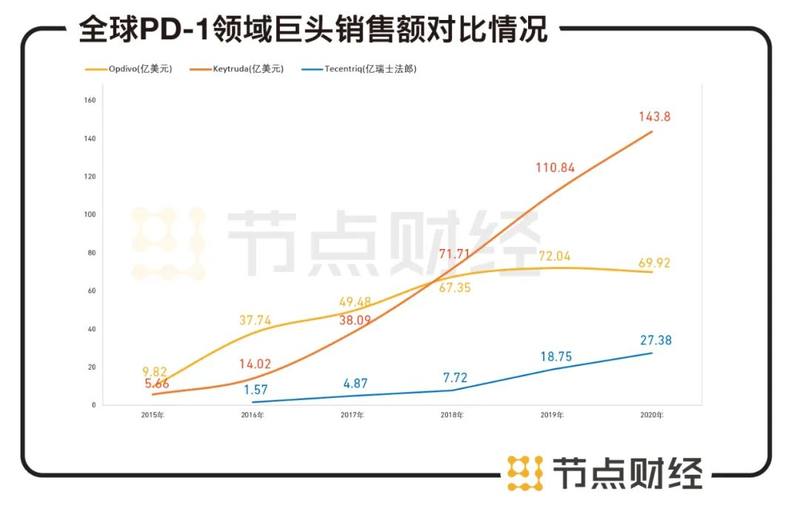

放眼全球,最早推出PD-1产品的是两家跨国巨头——默沙东与百时美施贵宝。默沙东的Keytruda(下称“K药”)与百时美施贵宝的Opdivo(下称“O药”)在2014年获批上市,随后其全球销售额呈现快速增长,抢占了绝大部分市场。

至今,PD-1的增长势头仍不减。2020年全球畅销药TOP20中,K药名列第二,销售额达到143.8亿美元,相比2019年的110.84亿美元增长近30%;O药位居第七,销售额为69.82亿美元,相比2019年下降3%,略显颓势。

数据来源:医药魔方

这两款药品先后在2018年进入中国,K药每100mg定价17918元,O药则为9260元。以此计算下来,患者一年的购药开销要达到50-60万元,即便算上慈善赠药之后,年费用也要20-30万元。虽然这个价格低于美国定价,但仍让国内大部分家庭望尘莫及。

K药与O药刚在中国站稳脚跟,便迎头赶上国内创新药的革命浪潮——政策、产业、人才、资本四要素齐备,本土药企纷纷转型走上高质量创新之路。天风证券研报将中国创新药产业评价为“10年10倍的黄金赛道”,在此背景之下,国产PD-1产品诞生了。

2018年底,君实生物的特瑞普利单抗在国内获批上市,主要用于黑色素瘤的治疗;一个月之后,信达生物的信迪利单抗问世,主要针对经典型霍奇金淋巴瘤的治疗。2019年,恒瑞医药的卡瑞利珠单抗、百济神州的替雷利珠单抗相继上市,当时获批的适应症均为经典型霍奇金淋巴瘤。

至此,中国市场上的PD-1竞争,算是真正拉开了序幕。

02

医保控费下的价格跳水

由于上市时间短,积累的临床数据少,适应症也不多,想要从进口药手里抢市场,国产PD-1产品只能在定价上做文章。国产PD-1的年费用集中在20-50万元之间,算上慈善赠药,年费用可以进一步降至10万到12万元,相当于进口药价格的三分之一。

叠加中国的医保控费现状,这个价格水平还在继续下降。国产PD-1诞生以来,便面临着国家医保谈判的抉择:是牺牲部分利润,让自家PD-1产品低价进入医保,以此换取市场份额与销量的攀升;还是固守目前的定价区间,在激烈的市场竞争中,通过独家适应症与疗效打拼出自己的一片天地?

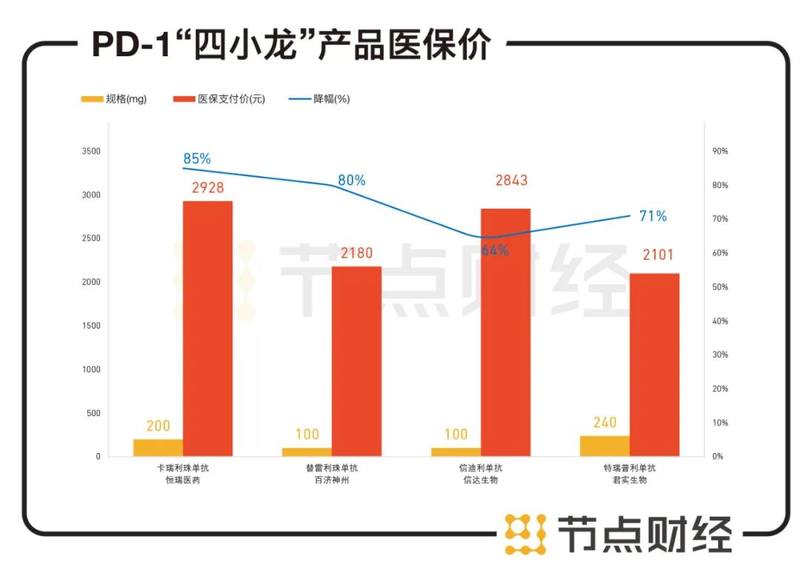

“四小龙”选择了前者。在2019年的国家医保谈判中,信达生物的信迪利单抗在2019年的国家医保谈判中,主动降价64%,从7838元/支降为2843元/支,一举进入国家医保目录。这笔交易并不亏,信迪利单抗进入医保后放量明显。信达生物公告显示,2020年全年,信迪利单抗销售额将超22亿元,而2019年同期销售额仅为10亿元,翻了一倍不止。

不过,或因降价幅度超预期,2019年与信达生物一起参与国谈的君实生物却最终落标。现在想来,君实生物一定非常后悔,因为在2020年的国家医保谈判中,君实生物要面临百济神州与恒瑞医药两大强劲对手,价格厮杀更为激烈。

三家企业均表现出了极大的诚意,三款国产PD-1产品以比去年更大的价格降幅成功中标。君实生物的特瑞普利单抗医保支付价为每支2100.97元/240mg,降幅达到71%。恒瑞医药的卡瑞利珠单抗为2928元/200mg,降幅达到85%。百济神州的替雷利珠单抗为2180元/100mg,降幅达到80%。

数据来源:各省公布的2021年医保目录支付价格

自此,“四小龙”的PD-1产品,全部全适应症纳入国家医保目录。对患者来说,这意味着PD-1年花费从原来的10万元进一步降至5万元左右,叠加约70%的医保报销比例,自付的费用到了“白菜价”。西南证券研报认为,这将大幅增加患者对PD-1产品的可负担性,预计明年将迎来PD-1产品的爆发增长。

值得注意的是,两家跨国药企——默沙东与百时美施贵宝走上了不同的道路,K药与O药无缘医保。但在国产PD-1产品的价格冲击之下,他们不得不迅速更新慈善赠药政策,将患者年费用分别“腰斩”至14万元、11万元,以求保住一定的市场份额。

价格战已经打响,赛道硝烟弥漫,2021年将是“四小龙”竞争的关键之年。

03

销售能力是放量关键

一个核心问题迫在眉睫,PD-1进入医保后能否如期放量?

这考验的是各家的销售能力。其中的佼佼者是自仿制药转型而来的行业一哥——恒瑞医药。

恒瑞医药曾因高企的销售费用而饱受诟病,但对于PD-1这样的创新药来说,强大的销售团队确实能为公司在短时间内带来最大收益。2019年年报显示,当年恒瑞医药在职的销售人员就达到了1.5万人。专门销售卡瑞利珠单抗的销售人员近3000人,与余下三家不在一个量级。

北京鼎臣医药管理咨询公司创始人史立臣表示:“评价一家企业的销售能力,首先要看药企的自建团队有多少人。恒瑞的团队肯定是数量最大的。其次要看销售网络的布局,很多外资企业的产品都布局在各大城市的三甲医院,但恒瑞能够覆盖到乡镇,触角长,网络密,层级深,竞争能力就很强。”

年报显示,2020年上半年,恒瑞医药的销售费用高达40.28亿元,相比2019年同期增长10.31%,占总营收(113.09亿元)的比重达35.61%。

半年砸下40亿元销售费用是什么概念?这个数字几乎是其余三家销售费用之和的两倍。年报显示,同期百济神州的销售及一般行政开支为2.31亿美元(约合14.94亿元),信达生物的销售及市场推广开支为4.47亿元,君实生物的销售费用为2.28亿元。

另一家出其不意的公司是君实生物。2月28日晚,一个令行业震惊的消息传出,君实生物找到了具有强大销售能力的合作伙伴——将特瑞普利单抗在中国大陆地区非核心市场的推广权,以及后续获批上市的尿路上皮癌适应症的全国独家推广权交到了阿斯利康手中。

非核心市场指的是四五线以外城市。阿斯利康是深耕中国市场多年的跨国药企,在县域市场的销售能力尤为突出,县域团队突破4500人。并且,这个时间节点恰逢阿斯利康自家研发的PD-L1产品英飞凡在膀胱癌适应症的临床试验折戟,与君实生物正好形成强强互补。

值得注意的是,双方就此次代理销售合作,确定了销售目标值。虽然并未披露,但不难预料将对国内PD-1产品现有的市场格局产生较大冲击。粤开证券研报认为,这一合作十分划算,“可以在短期内产生良好的效果”。

与此同时,君实生物、信达生物、百济神州2020年上半年的销售费用也在迅速增长,相比2019年同期增长率达到50%-100%,销售团队也在不断扩张,但要达到恒瑞医药的水平仍需时日。

盘点各家2020年PD-1产品的销售额,恒瑞医药卡瑞利珠单抗几乎一枝独秀,作为最晚上市的国产PD-1产品,业内普遍猜测其销售额将达到50亿元,信达生物或超22亿元,君实生物约为14亿元,百济神州为1.63亿美元(约合10.54亿元)。

04

适应症布局与时间赛跑

除了销售能力,药品终究要回归治疗的本质。因此,对PD-1产品来说,适应症的数量,与联合用药的效果,是重中之重。

一款PD-1产品获批的适应症越多,意味着患者数量越多、市场越大,也代表在医院的渗透率更高。史立臣表示,比如治疗某种癌症,四款PD-1产品都可以用,如果其中一款的适应症多,医院在临床使用的时候,其他适应症也用这款药的几率就要高一些。

目前,恒瑞医药卡瑞利珠单抗获批的适应症最多(4个),且多为患者基数大的大适应症,分别为霍奇金淋巴瘤、肝癌、非鳞状非小细胞肺癌、食管鳞癌。

百济神州替雷利珠单抗其次,获批3个适应症,分别是霍奇金淋巴瘤、尿路上皮癌、鳞状非小细胞肺癌。

余下则是君实生物与信达生物,各获批2个适应症,特瑞普利单抗是黑色素瘤、鼻咽癌,信迪利单抗是霍奇金淋巴瘤、非鳞状非小细胞肺癌。

图片来源:粤开证券研报

可以看出,四大公司在霍奇金淋巴瘤、肺癌领域的竞争非常激烈,信达生物两个适应症均被“命中”,虽然提前一年进入医保有一定基础,但仍面临很大的竞争压力;而恒瑞医药的肝癌、食管鳞癌为独家大适应症,有望快速抢占市场;君实生物的黑色素瘤、鼻咽癌为独家小适应症,虽有差异化优势,但患者基数相对较小。

目前,“四小龙”也在争分夺秒拓展新适应症。在研适应症方面,恒瑞医药布局了肺、肝、淋巴等8个部位的肿瘤;百济神州布局肺、肝、鼻咽等7个部位的肿瘤;信达生物布局了肺、肝、结直肠癌等8个部位的肿瘤;君实生物布局了肺、肝、肾等10个部位的肿瘤。

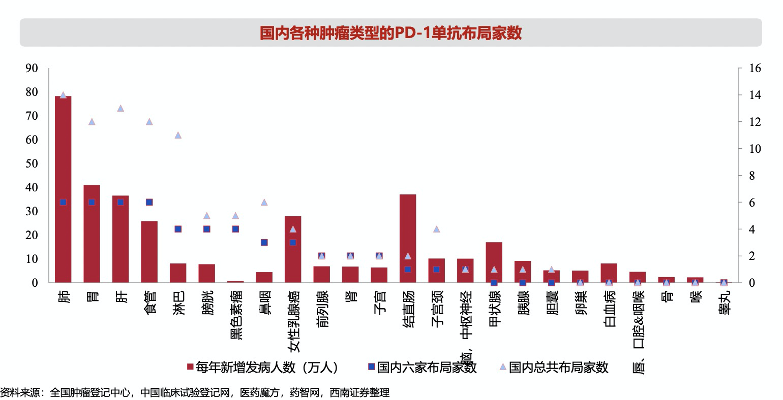

可以看出,它们均选择了“大适应症+小适应症”的策略。一方面,患者基数大的主要癌种是必争之地,如肺癌、肝癌、胃癌、食管癌四大高发癌种;另一方面,它们也在研发竞争对手尚少的小癌种,寻求差异化竞争。

图片来源:西南证券研报

此外,联合用药将成为PD-1临床应用的主流场景。相比于单药,PD-1与化疗药物、靶向药物、免疫药物的联用疗效更优,西南证券团队预计,未来联合用药的获批将逐渐增加,PD-1可能成为“打底”药物与各种机制的抗肿瘤药联用。

四家企业联合用药的方案均包括化疗,差异主要体现在不同的小分子靶向药及大分子生物药的联用上。联用对象首选是自家产品,其次是大药企的原研药,因为有一定市场基础可以迅速带量。

目前,信达生物已经上市了多款生物类似药,信迪利单抗的联用方案以这些生物类似药为主,比如今年1月刚获国家药监局受理的信迪利单抗联合贝伐珠单抗(达攸同)治疗一线肝癌。

百济神州则手握一款原研靶向药泽布替尼,替雷利珠单抗与其联用治疗B细胞恶性肿瘤。

恒瑞医药由于卡瑞利珠单抗独特的副作用——反应性皮肤毛细血管增生症饱受诟病,因此主要将其与自家药物阿帕替尼联用,缓解该副作用发生。

与其他三家不同,君实生物除了特瑞普利单抗,尚未有其他药品获批上市,因此联用方案选择了日本卫材的仑伐替尼、辉瑞的阿昔替尼、罗氏的贝伐珠单抗三款原研药。同时也与自家管线上在研的免疫药物进行联用。

05

普遍亏损,何时盈利?

PD-1竞争已趋白热化,“四小龙”在资本市场上表现如何?商业价值能否兑现?

实际上,由于创新药行业研发周期长、前期投入巨大、盈利较晚的特点,除了由仿制药巨头转型、有多款成熟产品支撑业绩的恒瑞医药,余下三家生物药企目前都尚未盈利。

根据三家公司公布的年报及业绩快报,2020年,君实生物营收为15.95亿元,净亏损为16.72亿元;百济神州营收为3.09亿美元(约合20亿元),净亏损为16亿美元(约合104亿元)。信达生物尚未披露2020年业绩,但其半年报显示,公司上半年营收为9.84亿元,亏损为6.08亿元。全年由盈转亏几率较小。

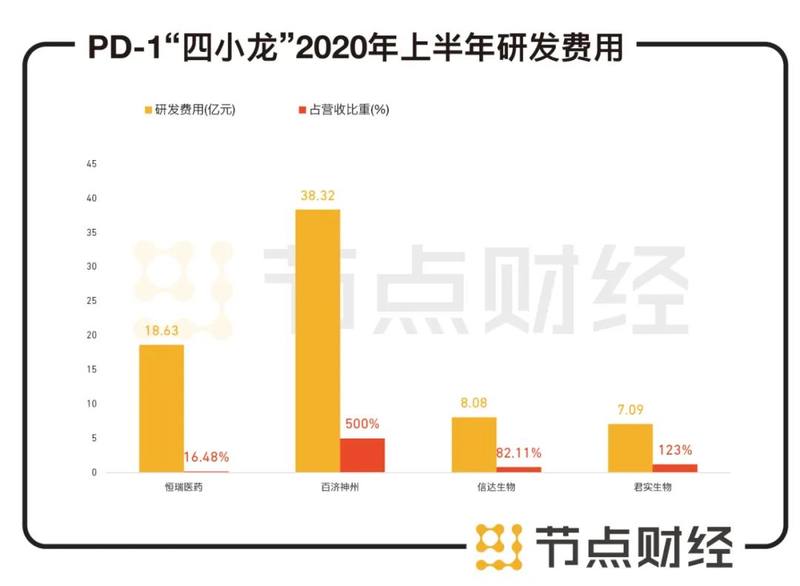

亏损主要来自于高企的研发开支。仅2020年上半年,这三家企业的研发费用就已占据了大部分营收,甚至超出营收几倍以上。信达生物的研发费用为8.08亿元,增长20.46%,占营收比重为82.11%;君实生物的研发费用为7.09亿元,增长92.25%,占营收比重为123%。

数据来源:公司半年报

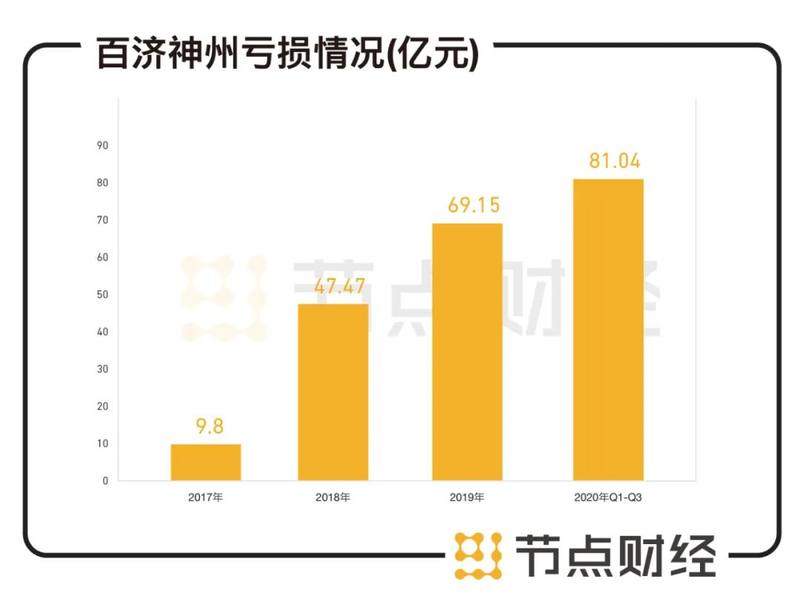

而百济神州最为夸张,研发费用高达5.9亿美元(约合38亿元),增长44.99%,是营收的500%。“烧钱多、亏损大”似乎已经成为这家公司的常态。招股说明书显示,2017年到2020年1-9月,百济神州分别亏损了9.8亿元、47.47亿元、69.15亿元和81.04亿元,累计亏损金额超过200亿元。

数据来源:百济神州招股书

此外,百济神州除替雷利珠单抗外,目前仅有一款原研药泽布替尼上市,但均面临不小的竞争压力。公司尚难以依靠这两款产品实现盈利。如今,这家已经实现美股、港股上市的PD-1巨头正拟赴科创板上市,计划募资约200亿元,投向药物临床试验研发等项目。

曾有业内人士向媒体如是评价百济神州:“一块钱能办的事非要花五块钱。”“按照目前的烧钱速度,此次募资200亿可能也就烧两三年”。

凭借“创新”光环,“四小龙”一度被资本寄予高期待。暂不提转型的“药茅”恒瑞医药上市21年,市值超5000亿元,梳理余下三家可以发现,市值均达“千亿”级别。

2018年10月,信达生物港股上市时市值185亿港元,如今短短两年多时间,市值已破千亿港元。

2018年8月,已登陆美股的百济神州港股上市,首日破发,市值821亿港元。但如今市值已破2000亿港元。

相较而言,君实生物的“高光时刻”就是上市之初。2020年7月,君实生物登陆科创板,当日股价大涨172.07%,市值达1300亿元。但此后一直表现不佳,如今市值缩水三成以上达817亿元。这或是因为除了特瑞普利单抗,君实生物至今未有新药获批所致。

而2021年,将是它们的背水一战。无论是对产品线丰富的恒瑞医药,还是对余下三家亏损的创新药企来说,PD-1产品的销售额都会是它们今年主要的营收来源、业绩的主要增长点。

总结来看,“四小龙”在研发、销售、产能领域各有千秋——恒瑞医药有获批的大适应症及销售优势;信达生物有提前一年进入医保的先发优势;百济神州大适应症有望陆续获批驱动业绩增长;君实生物则牵手了阿斯利康补销售短板,且有小适应症的差异化优势。

PD-1江湖刀光剑影,市场格局正在被重构,你更看好谁?